投稿与合作

欢迎来到华夏能源网,如有新闻报道、品牌传播、稿件发布需求,请按以下方式联系我们: 一、免费发布:我们欢迎能源、财经及相关领域有较强新闻价值、较高思想水准的优质稿件,请附上联系方式投稿至tougao@mail.hxny.com,我们将择优、免费刊发。如48小时内没有回复,请自行处理您的稿件。 二、定制服务:如果您有更多的产品宣传、公关传播需求,我们很乐意为您提供专业的定制化服务,欢迎垂询QQ/微信:805922102,邮件:hezuo@mail.hxny.com。

作者 / 王震 孔盈皓 王文怡

来源 / 中国海油集团经济研究院

“页岩革命”给美国带来了丰富、廉价的天然气供应,引发美国LNG出口设施建设热潮,促使美国在2018年成为天然气净出口国,扭转了近60年的天然气净进口历史。自2016年美国首船LNG出口以来,美国LNG出口量快速攀升,极大地影响着全球天然气市场甚至国际政治格局。从亚洲天然气定价机制、长协模式的变化,到中美贸易战、美德俄围绕北溪二号的博弈,均有美国LNG的身影。

中美LNG贸易合作一波三折。2017年中国进口美国LNG超过200万t,占美国LNG总出口量的1/7,中美LNG贸易蓬勃发展。但中美贸易战打断了快速发展的势头,中美LNG贸易进入寒冬,2019年中国进口美国LNG不足15万t。随后在中国贸易谈判中LNG作为能源产品,起到缓和两国关系的作用。自2020年中国对美国LNG加征关税日期自动失效以来,中国对美国LNG进口量日益增加。2020年美国是中国LNG的第六大供应国,2021年则升级为第三大供应国。预计2021年中国进口美国LNG超过900万t/,与2020年相比增加110%。更重要的是,中美LNG贸易从以现货为主,逐渐转变为现货、长协共同发展。中国对美国LNG长协合同的签订量也从2018年的1份增至2020年1~11月的5份。截至2021年11月,中国签署的LNG中长期协议约2200万t,其中中美LNG长协670万t,占总签订量的30%。

美国是未来几年全球天然气液化能力增长的重要力量,中美在LNG领域的合作潜力巨大。根据IHS数据,2022年美国LNG能力约为8500万t,2026年将达到1.08亿t,贡献未来6年全球增量的42%。未来三年美国新增LNG能力占全球新增量的近70%,而中国是LNG需求增长的主要国家之一。到2025年中国LNG需求量有望达到1亿t,与2020年相比增长约45%。

1.美国天然气出口潜力分析

自“页岩革命”以来,美国天然气产量大幅上涨,未来增产潜力依然巨大。2020年美国天然气产量为8600亿立方米,其中页岩气产量占总产量的68.3%,页岩气生产量主要集中在二叠纪盆地、马塞勒斯等区带。受墨西哥湾沿岸的LNG出口项目推动影响、致密油区带中伴生气产量提高以及国内终端消费需求增长等多重因素叠加作用,美国天然气产量将保持稳健增长。据Wood Mackenzie预测,美国天然气产量将在2025年达到1万亿立方米;2042年增至近1.177万亿立方米的峰值水平,占全球天然气产量的近25%;2050年产量回落至约1.138万亿立方米,其中页岩气产量占84%,大约9160亿立方米。

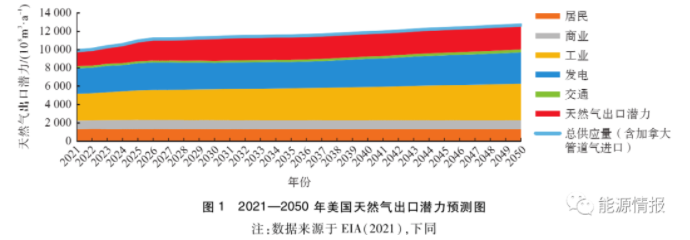

未来美国天然气消费增长显著慢于天然气产量增长,为LNG出口奠定了坚实的资源基础。2010-2020年,美国天然气消费量年均增长约2.5%。预计2020-2050年,工业和交通领域是天然气需求的强劲增长点,两者将以0.9%与5.6%的复合增长率增长,但美国天然气总体消费量缓慢增长,年均复合增长率仅为0.4%,2050年天然气消费量预计增至约8950亿立方米。综合美国国内天然气产量、消费量以及加拿大的管道出口,预计从2024年起美国具备向北美以外市场出口超过2000亿立方米天然气的潜力;2050年出口潜力达2660亿立方米,较2021年增长59%,见图1。

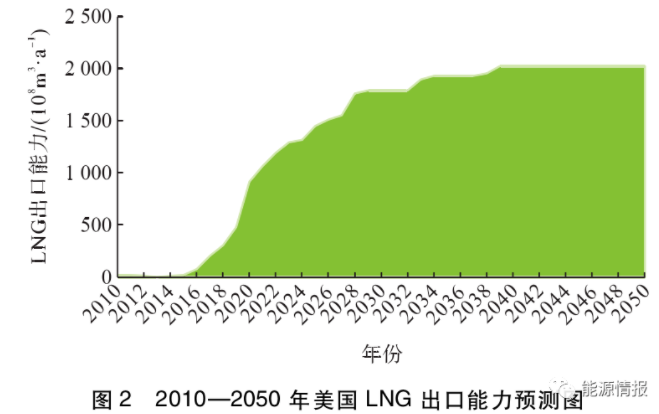

自2016年美国本土48州首次开始出口LNG以来,美国LNG出口能力迅速增长,并已成为全球LNG贸易的关键角色。2020年,美国成为全球第三大LNG出口国,仅次于澳大利亚和卡塔尔。自2012年起,美国LNG项目开始陆续开展最终投资决策(Final Investment Decision,FID)。由于其较低的天然气成本价加液化费用和运输成本的计价方式赢得市场青睐,2014-2015年全球新增FID项目几乎集中在美国,2019年新增FID项目近43%在美国。截至2021年11月,美国天然气名义液化能力为2.69亿立方米/d,峰值能力为3.28亿立方米/d。据EIA估计,2022年底,随着Sabine Pass、Freeport在内的7个LNG出口设施产能优化,美国LNG产能将增至3.23亿立方米/d,峰值产能增至3.94亿立方米/d,并有望成为全球最大的LNG出口国。美国第8个LNG出口设施Golden Pass将于2024年投入运营,届时美国LNG出口峰值将进一步提高至约4.62亿立方米/d。IHS数据显示,2040年美国LNG出口能力有望进一步达到5.48亿立方米/d,与2021年相比几乎翻番,占全球液化产能的比例也将由2019年的8%增至2040年的18%,见图2。

2.美国LNG出口亚太地区的竞争力分析

2.1 美国LNG项目模式

廉价、丰富的天然气资源带动了大量公司建设LNG出口设施,而美国发达的天然气管网、成熟的期现货市场催生出了独特的LNG项目模式。全球在产的LNG项目结构大抵有上下游一体化模式、价格转移模式和代加工模式3种。上下游一体化模式是油气公司在拥有天然气资源的情况下配套发展LNG,同一企业在上游和液化环节所占股权比例相同。价格转移模式下,上游天然气拥有者与液化厂投资者签订天然气供应协议,就价格转移达成一致,统一企业在上游和液化环节所占股权比例不同。代加工模式是指原料气拥有者或LNG需求方购买液化产能,委托LNG厂液化加工,支付加工费。Cheniere公司与桑普拉公司是美国LNG出口产业的先行者,两家公司的LNG项目均采用代加工模式,但在上游原料气的获取上略有不同,Cheniere公司倾向于直接代表液化产能拥有者为液化厂购买原料气,而桑普拉公司仅仅提供天然气液化服务,原料气需要液化厂产能拥有者向上游天然气生厂商购买。

代加工模式也决定了美国LNG出口的合同特点:买家对液化费用照付不议;美国国内天然气气源的采购、运输可能需要LNG买家负责;多为船上交货(Free on Board,FOB)合同,海上船运需由买家安排;价格多与亨利港(Henry Hub)价格挂钩,定价公式为P(LNG)=1.15*HHP+B。其中HHP为当期Henry Hub价格,B为固定价格加成,用于覆盖液化费用,由LNG卖家与卖家协商决定,一般没有针对B的价格回顾条款。

2.2 美国天然气气源成本

从成本角度看,美国具有大量的低成本天然气资源。以德勤咨询公司和英国天然气集团提供的美国天然气供应-价格曲线为基础进行估计,美国拥有近20万亿立方米低于4美元/mmbtu(1btu=1.06KJ)开采成本的天然气资源。丰富、廉价的天然气资源是过去10美国天然气价格维持低位的主要原因。

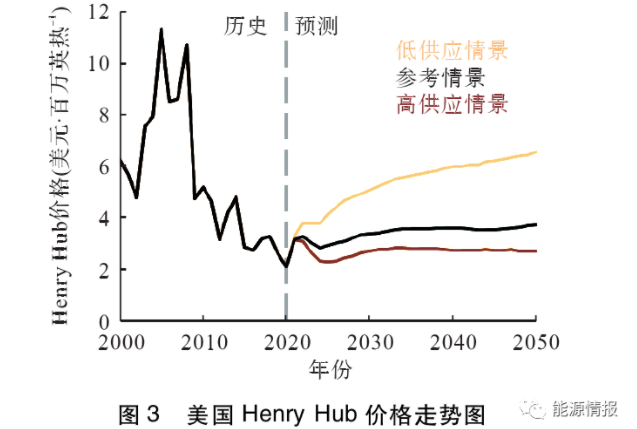

过去20年,美国天然气价格先涨后跌,见图3。2000-2008年,美国天然气消费量快速增长,但国内产量几乎没有增长,Henry Hub价格快速攀升,年均价一度突破10美元/mmbtu。2008年后,美国页岩气大规模生产带动国内天然气产量快速增加,Henry Hub价格快速回落,价格长期低于4美元/mmbtu。据EIA 2021年能源展望预测,在参考情景和高供应情景下未来30年Henry Hub价格低于4美元/mmbtu,在低供应情景下未来30年Henry Hub价格将逐渐上涨并突破6美元/mmbtu。

2.3 美国天然气液化与运输费用

在与Henry Hub价格挂钩的价格公式中,常数B一般为2.5~3.5美元/mmbtu。以Cheniere公司为例,在其Sabine Pass LNG出口项目的首单LNG合同中,常数B被设定为2.25美元/mmbtu,但后来不断上涨,其他大部分合同常数B为3美元/mmbtu;而在其Corpus Chiristi LNG 出口项目的合同中,常数B被设定在3.5美元/mmbtu左右。2021年,在Shell、Cheniere等公司与New Fortress Energy公司签订的LNG购销合同中,常数B均为2.5美元/mmbtu。

由于运输距离较远,墨西哥湾沿岸到亚太地区的LNG运费较高。梁坤等人估计,LNG从墨西哥湾沿岸到欧洲、亚太的运费分别为1.5~2美元/mmbtu、3.5~4.5美元/mmbtu。安娜索菲·柯尔博等人对美国到亚太地区运费的估算为2.0~2.5美元/mmbtu。

自2013年以来,船舶交付速度远大于液化能力增速,导致LNG运力过剩,租船费率稳步下降。但进入2018年后,LNG运输船租船费率稳步上涨,且季节性波动显著增强。

2.4 美国LNG长协价格竞争力

20世纪70年代至21世纪初,LNG长协多与油价挂钩,2010年以后形成了多种挂钩规则并存的局面,美国LNG大规模出口带动了与HenryHub价格挂钩模式的兴起,为亚洲买家提供了与油价挂钩之外新的选择。在与油价挂钩的LNG长协合同依然占据主导地位的背景下,与HenryHub挂钩是否成本更低值得进一步分析。

斜率和常数是决定与油价挂钩LNG长协价格的关键指标。如图4所示,2015年以前,与油价挂钩的长协斜率长期在14%附近;但2015年以后,与油价挂钩的长协斜率出现了较大幅度下降,为10%~12.5%。常数B往往被设定在0.5美元/mmbtu上下。

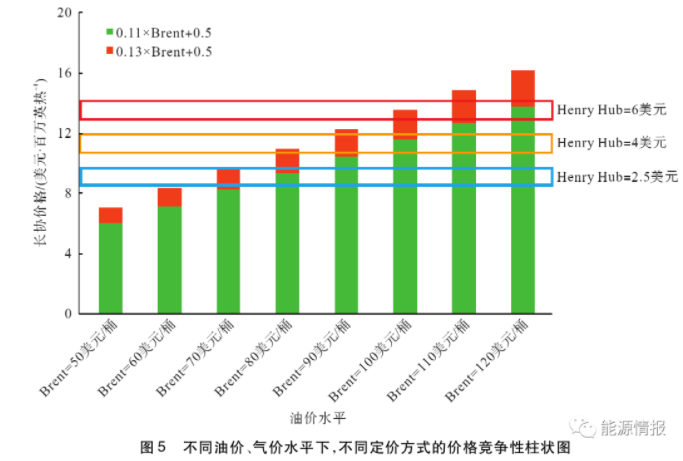

基于以上分析,对比不同油价、气价水平下,两种不同定价方式的价格竞争性。参数的基本设定为:与布伦特(Brent)挂钩存在11%和13%不同的斜率;与Brent挂钩的定价公式中,常数B设定为0.5美元/mmbtu;HenryHub价格分为2.5美元/mmbtu、4美元/mmbtu/、6美元/mmbtu三种情景;与HenryHub挂钩的价格公式中,常数B被设定为2.5~3.5美元/mmbtu,由于近年来LNG运费不断攀升,美国到亚太地区的运费被设定为3.5~4美元/mmbtu。

图5为不同油价、气价水平下,不同定价方式的价格竞争性。从图5可以看出,在Brent价格低于60美元/桶的情况下,即使HenryHub价格低至2.5美元/mmbtu,美国LNG价格在亚太市场依然竞争力不足;当HenryHub价格在4美元/mmbtu时,Brent价格高于80美元/桶,美国LNG出口才具有价格竞争力;当HenryHub价格在6美元/mmbtu时,Brent价格需高于100美元/桶,美国LNG出口才具有价格优势。

3.美国LNG出口溢出效应

3.1 LNG贸易

美国LNG出口推动了LNG定价模式的多元化。美国天然气出口需经能源部和能源监管委员会(FERC)的双重批准。Cheniere公司于2011年成功拿到了由美国能源部颁布的出口许可,并于2012年4月得到了FERC的正式批准,其Sabine Pass项目成为美国40多年来的首个天然气出口项目。在Sabine Pass项目得到美国能源部出口许可的同一年,Cheniere公司即与Shell、GAIL等公司签订了与HenryHub价格挂钩的长期协议,彻底拉开了LNG长协与HenryHub价格挂钩的序幕。2013年新签长协中与HenryHub价格挂钩的合同量达到1800万t/a。随着2014年末油价暴跌导致与HenryHub价格挂钩的新签长协量有所下降,但无疑为LNG买家特别是亚太买家在写上LNG定价时提供了更多选择。

美国LNG出口带动了与油价挂钩长协斜率的下降,也为与油价挂钩的长协斜率设置了天花板。根据WoodMackenzie数据,2012年以来全球新签与油价挂钩长协斜率震荡下行。一方面美国LNG推动了全球LNG出口资源的震荡下行,一定程度上促进长协斜率下降。根据对LNG液化项目的梳理,2010-2011年通过最终投资决策的LNG出口项目主要集中在澳大利亚,而2012、2013年Sabine Pass项目4条生产线通过最终投资决策为LNG买家签订长协资源提供了新的选择。另一方面,美国HenryHub价格长期处于4美元/mmbtu以下,叠加基本固定的液化与运输成本,美国运输到亚太地区的LNG价格在9~12美元/mmbtu。这为LNG买家在长协议价中提供了稳定的心理预期,LNG买家在Brent价格高于90美元/桶时无法接受高于13%的长协斜率。随着美国LNG长协数量的不断增加,与油价挂钩的长协斜率进一步下降。展望未来,美国将成为全球最大且贡献增量最多的LNG出口国,9~12美元/mmbtu的心理预期或将更加牢固,油价斜率也有望在较长时间内低于13%。

美国LNG出口在一定程度上推动全球现货、短期LNG协议比例的增加。据国际LNG进口商集团(GIIGNL)报告,2016年全球LNG现货、短期协议交易所占比例不足30%(7500万t),2020年达到40%(1.4亿t)。其中美国以现货、短期协议形式出口的LNG量由2016年的不足200万t增长至2020年的3000万t,贡献LNG现货、短期协议增量的43%。

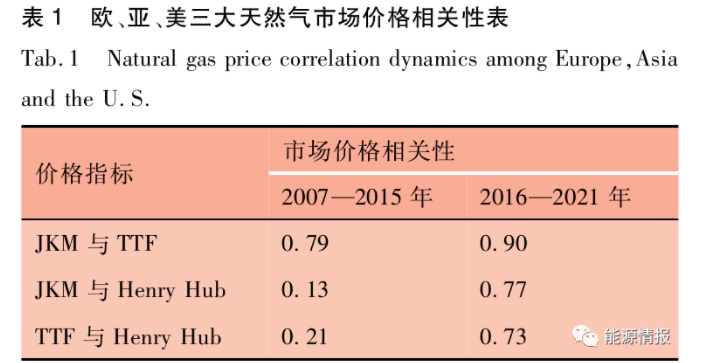

欧、亚、美三大天然气市场联动性显著增强,助推全球天然气市场一体化进程。美国一半以上的LNG资源以现货或短期协议的形式出口,且大部分LNG长协无目的地限制条款,极大地增量了全球LNG贸易的灵活性,跨区套利愈加频繁,有助于全球天然气市场的一体化。从表1可以看出,自2016年美国LNG大规模出口以来,普氏日韩标杆指数(JKM)、荷兰产权转让设施指数(TTF)与HenryHub价格相关性显著增强。

3.2 地缘政治

长期以来,美国在欧洲的能源外交一直受到限制。随着美国逐步摆脱油气进口以来,特朗普政府期间“能源主导”已逐步取代了自尼克松政府以来的“能源独立”概念,美国开始寻求在世界贸易中释放其能源资源。2017年《美国国家安全战略》公开接受了“能源主导”的理念,并确定了利用美国能源资源来确保其盟友国家能源供应弹性的目标。在欧洲,对俄罗斯天然气的依赖被视为其经济和战略发展脆弱性的体现。2018年7月的欧盟-美国能源战略合作联合声明中,欧盟承诺从美国进口更多的LNG以实现能源供应多样化。

在有利的经济和政治环境支持下,美国LNG出口将削弱俄罗斯在欧洲能源市场的影响力,强化欧美联盟。立陶宛在克莱佩达建设第一个LNG终端,接收来自俄罗斯以外,尤其是美国气源的可能性大大提高。2020年,波兰宣布将不再与Gazprom公司续约其2022年到期的天然气供应合同,并计划以挪威天然气和美国LNG填补供应缺口。而进口更多美国LNG的可能性,一定程度上提高了欧洲采购商与俄罗斯谈判的议价能力。虽然美国LNG供应商仍处于全球供应曲线的高位,但出于战略目标考虑,美国及欧盟政策制定者存在利用LNG贸易挤占俄罗斯份额的可能性。

整体来看,美国LNG出口增加将加强欧洲天然气供应安全,并通过基于市场的供需动态影响欧洲与俄罗斯的能源关系。更进一步讲,随着美国LNG出口增加,LNG市场将变得更加流动、透明和高效,天然气的商品属性增强而管道地缘政治的概念或将逐渐被弱化。

3.3 气候效益

美国LNG出口可有效缓解全球减排压力。在交通领域,与汽油车相比,天然气汽车排放的二氧化碳、氮氧化物量明显减少。在发电领域,天然气燃烧产生的二氧化碳、氮氧化物分别较煤电减少44%和50%;热电联产发电时,天然气能源利用率高达80%,大大超过普通发电机组约30%的发电效率。Gibert A Q等人研究表明,即使是在出现额外能源需求增长的情景下,若美国出口的LNG可用于替代进口国煤炭发电,美国向亚洲等地区出口LNG也能产生长期的气候效益。

甲烷泄露方面,美国水力压裂制天然气所造成的的甲烷排放已引起强烈关注。石油和天然气行业是美国最大的工业甲烷排放源,约占美国甲烷排放总量的三成。Howarth R W研究表明,美国大规模的页岩气开采可能是促使近几年全球甲烷排放飙升的主要原因。Gibert A Q等人基于全生命周期的研究得到,若美国LNG的出口量用于替代日本消耗的煤炭量,在高甲烷泄露的情景下,美国LNG出口带来的二氧化碳减排量较低,减排量较低甲烷排放情景减少40%(甲烷按照100年全球增温潜势折算为二氧化碳)。

总体而言,美国LNG出口将减少二氧化碳排放,但其出口增长所带来的的甲烷泄露问题将破坏潜在的气候效益。在英国格拉斯哥举行的《联合国气候变化框架公约》第26次缔约方大会(UNFCCC COP26)上,美国加入“全球甲烷承诺”,表示到2030年前将削减甲烷的排放至2020年的70%。在FERC全面严格审查LNG出口全生命周期排放的背景下,美国油气生产商不得不进行投资以改进开采工艺降低甲烷泄露,美国LNG出口所带来的全球净气候效益将进一步显现。

3.4 美国影响力

LNG出口将成为美国向全球输出其影响力的手段之一。一方面,与石油美元类似,天然气美元有利于巩固美元作为世界货币的地位。大宗商品的主要供给方对结算货币具有较大的选择权,美国成为全球第一大LNG出口国后,有利于维护美元在大宗商品贸易结算中的地位。另一方面,强化美国对全球天然气价格走势的控制力。从历史数据看,随着美国LNG出口的不断增加,美国天然气市场的波动传导至欧亚市场的几率不断增加。同时,近年来金融机构也开始参与天然气期货市场,WANG Tiantian等人的研究指出,美国天然气市场的金融属性不断增强,股市波动和投机行为对HenryHub价格的影响越来越大,金融机构和个人投资者在美国天然气市场中扮演着越来越重要的角色。与HenryHub价格挂钩的LNG贸易不断增加,未来美国通过金融市场影响全球天然气市场也有可能实现。

4.结论与建议

美国将逐渐成为全球最大的LNG出口国,是未来全球LNG增长的重要驱动力,也可能成为中国LNG进口的重要来源地。经过对美国天然气市场的系统分析,对中国进口美国LNG提出了建议。

美国LNG出口多与HenryHub价格挂钩,几乎完全基于美国的市场基本规则,而非基于中国的市场规则。美国LNG价格变动与中国下游市场关联较弱,向下游市场传导存在一定障碍,中国进口美国LNG的价格风险难以避免。同时,由于目前油价挂钩的长协斜率处于历史低位,美国LNG并无绝对的价格优势。在企业层面,建议中国LNG进口商在新签LNG长协时,可以适当增加与HenryHub价格挂钩的长期协议,多元化长协资源的定价方式,但也应充分认识该定价方式的风险,切勿过多签订与HenryHub价格挂钩的长协购销协议;在国家层面,建议加快构建中国天然气定价中心,形成有影响力的区域基准价。

在代加工模式下,美国往往只提供天然气液化加工服务,收取相应的加工服务费;其他环节由LNG进口国企业安排完成。其他环节一旦出现相应的问题,美国LNG出口项目方将继续收取液化服务费用。代加工模式对进口企业在“美国资源采购-管输-液化-海上船运-中国接收”链条上统筹安排能力提出了更高的要求。在气源获取上,建议中国企业加强对美国天然气市场的跟踪研究,利用其成熟的期货市场锁定价格规避风险;在海上船运方面,建议通过自建LNG运输船的方式,增强海上运输的灵活性、降低船运价格波动对成本的负面影响。

美国LNG出口面临着出口政策变动以及中美关系等多种因素的影响,而LNG长协的执行时间往往长于10年。建议在与美国LNG出口商签订LNG长协时,对合同的不可抗力条款进行设计,明确不可抗力的范围,减轻政策或国际局势变动造成的影响。

(图片来源:veer图库)